|

신용카드 매출금액·사업장 기본경비에도 미달하게 신고한 사업자 등 |

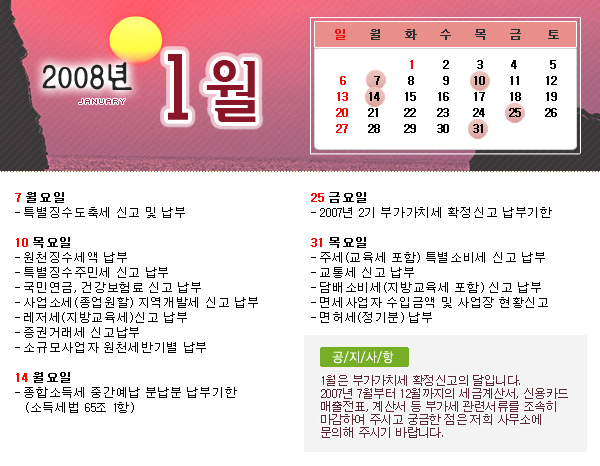

Ⅰ. 개 요

□ 국세청은 2007년 제2기 부가가치세 확정 신고기간 중 위장 간이과세자에 대한 신고관리를

강화할 계획임

○ 전기(’07.1기) 신고내용 등을 분석한바, 간이과세자 중 208,314명이 불성실신고혐의가 있는

것으로 파악되었음

○ 따라서 이번 신고 시에 불성실신고혐의자에게는 개별적으로 성실신고 안내하고, 업종별

사업자단체와의 간담회 등을 통해 성실신고를 적극 유도할 것임

Ⅱ. 추진배경

□ 국민 개납 실현 및 금년부터 시행되는 EITC(근로장려세제)의 원활한 집행을 뒷받침하기

위해서는 소규모 사업자의 소득을 정확하게 파악하는 것이 중요함

※근로장려세제는 거주자와 그 배우자의 연간 총소득의 합계액이 1천 700만원 미만인 자에게

적용되므로, EITC 적용대상자 결정을 위해서는 사업소득금액을 정확히 파악해야 함

□ 신용카드 등 과세인프라 활성화, 신고관리 강화 등에 따라 간이과세자, 납부의무면제자 등

소규모 사업자 비중이 매년 감소하고 있으나 아직도 높은 수준임

○ 이는 현금거래로 인한 과세자료 미발생, 행정력 부족 등을 이용하여 불성실하게 신고하는

사례가 많은 데 기인하는 것으로 분석됨

○ 이에 따라 수입금액을 실제보다 축소하여 신고하고 있는 간이과세자에 대한 신고관리를 강화하는

것이 필요함

< 연도별 부가가치세 납세의무자 현황 >

(단위 : 천명, %)

|

연도 |

개 인 |

일 반 |

간이 |

비율 | |

|

간이 |

납부면제 | ||||

|

2007.1기 |

3,942 |

2,266 |

1,676 |

42.5 |

32.7 |

|

2006 |

3,730 |

2,163 |

1,567 |

42.0 |

34.7 |

|

2005 |

3,644 |

2,076 |

1,568 |

43.0 |

36.5 |

Ⅲ. 추진내용

▣ 불성실신고 혐의가 큰 간이과세자 선정, 중점 점검 실시

□ 전산분석을 통해, 불성실신고 혐의가 큰 간이과세자 208,314명을 선정

○ 신용카드·현금영수증 매출금액 등의 합계액이 간이과세 및 납부의무면제자 「기준금액*」을

크게 초과함에도 이에 미달하게 신고한 사업자 39,578명

- ’07.1기 신용카드 등 매출금액이 기준금액 초과자

- ’07.7월~11월의 신용카드 등 매출 합계금액을 6개월 (과세기간)로 환산한 금액이 기준금액

초과자

* 기준금액

。간이과세자 : 과세기간(6개월)별 2,400만원

。납부의무면제자 : 간이과세자로서 과세기간(6개월)별 1,200만원

○ 임차료, 인건비, 전기·가스·수도료 등 사업장 기본경비가 기준금액을 크게 초과함에도 매출액을

이에 미달하게 신고한 사업자 19,613명

|

* 월 기본경비가 900만원(6개월 5,400만원)인 노래방 사업자가 납부의무면제기준금액 이하인 1,100만원만 신고한 사례(붙임 참조) *월 기본경비가 1,500만원(6개월 9,000만원)인 모텔 사업자가 간이과세기준금액 이하인 2,000만원만 신고한 사례(붙임 참조) |

○ 부가가치율 및 현금매출 비율이 동일업종에 비하여 현저히 낮은 사업자 149,123명

|

* 치킨집을 운영하는 사업자가 생닭 구입액(2,900만원)에도 미달하게 매출액을 신고(1,800만원)한 사례(붙임 참조) * 주로 현금거래가 이루어지는 기사식당, 할인마트 사업자가 신용카드 등 자료노출 금액만 신고한 사례(붙임 참조) |

<중점 점검 대상 간이과세자 유형>

|

계 |

신용카드 등 매출금액에 미달하게 신고한 사업자 |

사업장 기본경비에 미달하게 신고한 사업자 |

부가가치율 및 현금 매출비율이 현저하게 낮은 사업자 등 |

|

208,314 명 |

39,578 명 |

19,613 명 |

149,123 명 |

□ 개별적 성실신고 안내 및 사후 검증 강화

○ 점검대상자에 대하여는 추정수입금액 산정 등 전산분석 자료를 근거로 사업자별 성실신고

안내문을 발송하여 성실신고를 유도할 예정임

○신고 종료 후에는 신고내용을 분석하여 성실신고 안내에도 불구하고 이를 반영하지 않은 사업자에

대하여는 별도 관리하고

- 탈루 혐의가 큰 사업자는 조사대상으로 선정하여 탈루 세액을 추징할 예정임

▣ 사업자단체와의 간담회 등을 통하여 성실신고 유도

□ 그동안 사업자단체를 통하여 신고를 해온 사업자에 대하여는 신고관리가 상대적으로 미흡하였는 바,

이번 신고부터는 사업자단체 간담회 등을 통하여 성실신고를 적극 유도할 예정임

* 사업자단체 : 한국음식업·대한숙박업·대한미용사회·한국세탁업 중앙회, 대한제과·한국공인중개사·

한국인터넷PC문화 협회 등

□ 조사결과 나타난 탈루유형, 신고내용, 신용카드·현금영수증 가맹 및 사용 비율, 간이과세자 및

납부의무면제자 비율 등 사업자단체별 성실신고지도 자료를 근거로

○ 각 직종별 협회(중앙회 및 지회) 등 사업자단체와의 간담회 개최, 성실신고안내문 단체홈페이지

게시 및 회원 개인 이메일 발송 등을 통하여 자율적인 성실신고를 권장하고

○ 신고 후에는 사업자 단체별 소속회원들의 납부면제자비율 등 신고결과를 분석·평가하여

세원관리에 활용할 예정임

Ⅳ. 향후 추진방향

□ 국민개납 실현, EITC의 성공적 집행, 4대 보험의 징수기반 확충 등을 위하여 사업자에 대한 정확한

소득파악이 매우 중요함

○ 소액의 세금이라도 떳떳하게 납부하고, 그에 상응한 대우를 받는다는 선진납세의식이 확산되도록

- 성실신고사업자에 대하여는 세무간섭을 배제하되, 불성실신고혐의가 큰 경우에는 소규모

사업자에 대해서도 신고관리를 지속적으로 강화해 나갈 예정임

|

간이과세자 세금탈루 사례 |

▶ 임대료, 공과금, 인건비 등 기본경비에도 미달하게 신고

|

○ 서울 은평구에서 ○○노래방을 운영하고 있는 이○○의 경우 - 사업장임대료 5백만원, 전기·가스·수도 등 공과금 3백만원, 아르바이트생 인건비 1백만원 등 월 기본경비가 총 9백만원(6개월 합계 54백만원)임에도 |

|

○ 수원 인계동에서 3층 규모의 모텔을 운영하는 홍○○는 - 사업장임대료 10백만원, 전기·가스·수도 등 공과금 3백만원, 인건비 2백만원 등 월 기본경비가 -기본경비에도 크게 미달하는 20백만원만 신고하여 계속 간이과세자 적용을 받았음 |

▶ 원재료 구입액에도 크게 미달하게 신고한 사례

|

○ 서울 마포에서 유명 치킨집을 운영하는 신○○는 |

|

○ 서울 강서구에서 유명한 보쌈집을 운영하는 최○○의 경우 |

▶ 신용카드·현금영수증 매출액만을 신고하고, 현금매출액은 전부 누락

|

○ 서울 강동구에서 할인마트를 운영하고 있는 김○○는 |

|

○ 서울 성북동에서 설렁탕으로 유명한 기사식당을 운영하는 박○○의 경우 |

▶ 임차인이 제출한 임대료에 미달하게 신고한 사례

|

○ 서울 마포에서 지하 1층, 지상 3층 연건평 660㎡(약 200평) 규모의 상가건물을 임대하고 |

|

○ 서울 종로구에서 2층 건물 점포 2개와 사무실 1개를 임대하고 있는 오○○는 |

[자료원 : 국세청]

'세무회계 > 부가세' 카테고리의 다른 글

| 공급자가 세금계산서를 발행하여 주지 않는 경우. (0) | 2008.07.15 |

|---|---|

| 2008년 1기 부가가치세 확정신고시 유의할 사항. (0) | 2008.07.15 |

| 2008년 부가가치세분야 개정세법 주요내용 요약 (0) | 2008.01.11 |

| 6월말과 12월말에 매입이 많으면 세무조사를 자초합니다 (0) | 2007.12.03 |

| 상품권 매매시 수수한 세금계산서에 의하여 부가가치세신고·납부한 경우 세금계산서합계표가산세 적용여부 (0) | 2007.10.19 |